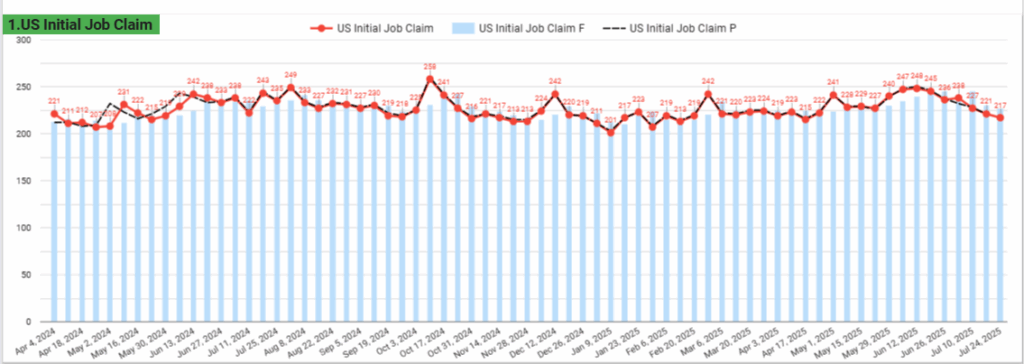

Lao động: Tín hiệu chững lại, dù vẫn mạnh

- Initial Jobless Claims: giảm 4,000 xuống 217,000 đơn – thấp nhất từ tháng 4.

- Tuy nhiên:

- Claims đang hưởng trợ cấp: tăng lên 1.955 triệu – cao thứ hai từ 11/2021.

- Nhân viên chính phủ: đơn xin tăng lên 789 – cao nhất 4 tháng.

Lực cầu lao động duy trì tốt, nhưng động lực thuê mới đang yếu dần.

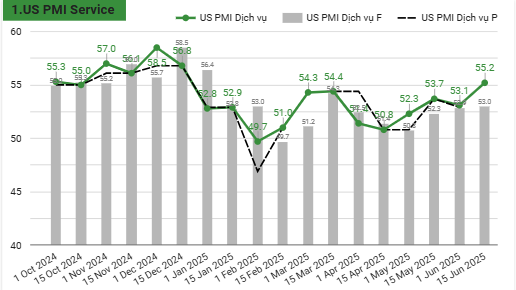

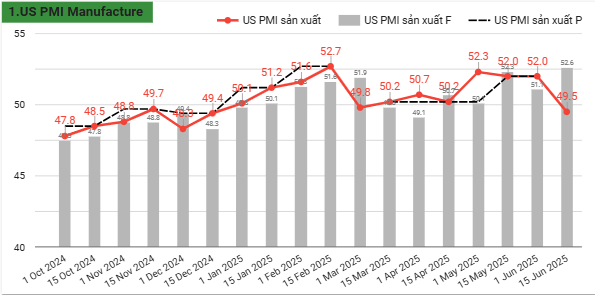

Tăng trưởng: Dịch vụ kéo PMI tăng – sản xuất suy yếu

- S&P Global Composite PMI (tháng 7): tăng từ 52.9 → 54.6 – cao nhất năm.

- Services PMI: tăng mạnh lên 55.2 → mạnh nhất kể từ đầu năm.

- Manufacturing PMI: giảm mạnh còn 49.5, lần đầu < 50 kể từ 12/2024.

- Đơn hàng mới giảm lần đầu năm nay.

- Việc làm và tồn kho đều suy giảm.

- Chicago Fed CFNAI tháng 6: -0.10, tháng thứ 3 liên tiếp dưới 0.

PMI tăng nhờ dịch vụ, nhưng sản xuất đảo chiều – rủi ro tăng trưởng không đồng đều.

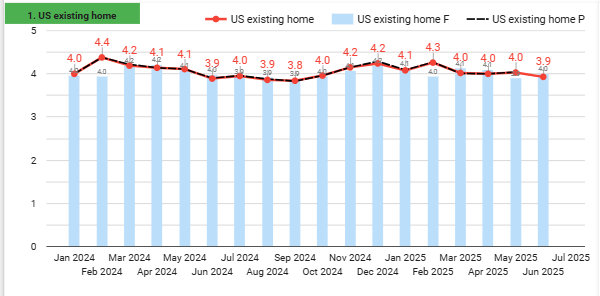

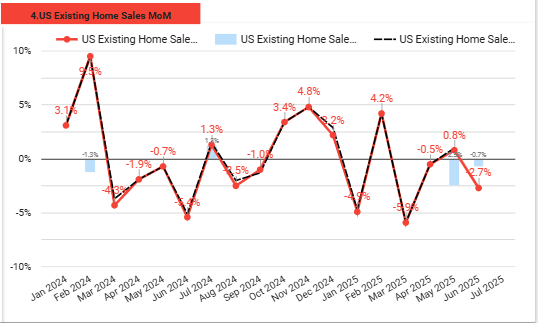

Nhà ở: Doanh số tăng nhẹ – tồn kho lập đỉnh 17 năm

- Lãi suất vay mua nhà 30 năm: tăng 2bps lên 6.84% – cao nhất 4 tuần.

- Refinance applications giảm gần 3%.

- Existing Home Sales (tháng 5): tăng 0.8% lên 4.03 triệu căn, vượt kỳ vọng.

- New Home Sales (tháng 6): tăng 0.6% lên 627,000 căn, thấp hơn dự báo.

- Tồn kho chưa bán: 511,000 căn – cao nhất từ 10/2007.

- Thời gian để tiêu thụ hết hàng tồn: 9.8 tháng (tăng từ 9.7).

- Giá bán trung vị: $401,800 (↓ 2.9% YoY).

Thị trường chịu áp lực từ lãi suất, tồn kho cao gợi ý nguồn cung thừa tiềm tàng.

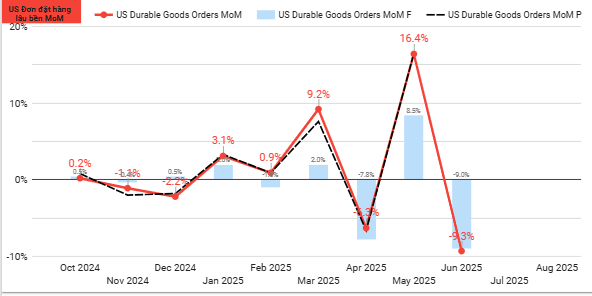

Durable Goods Orders

- Tổng đơn hàng giảm 9.3% MoM, xuống $311.84B (tháng 5: +16.5%).

- Giảm mạnh do thiết bị vận tải -22.4%, nhất là máy bay phi quốc phòng -51.8%.

- Capital goods phi quốc phòng: -24%.

- Core capex (phi QP, trừ máy bay): giảm 0.7% (tháng 5: +2.0%).

- Không tính vận tải: đơn hàng tăng nhẹ +0.2%.

- Một số ngành tăng: kim loại, máy móc, thiết bị điện tử.

Sụt giảm mang tính điều chỉnh sau cú bật mạnh tháng 5; nhưng đầu tư doanh nghiệp chững lại.

Chính sách tiền tệ – Lãi suất: Fed chia rẽ, nhưng ngả dần về hướng nới lỏng

- Biên bản FOMC tháng 6 (công bố 22–23/07):

- Đa số thành viên cho rằng cắt giảm lãi suất là phù hợp trong năm nay.

- Nguyên nhân:

- Áp lực lạm phát từ thuế quan là tạm thời hoặc ở mức nhẹ.

- Kỳ vọng lạm phát trung–dài hạn vẫn ổn định.

- Có thể xuất hiện suy yếu hoạt động kinh tế và thị trường lao động.

- Tuy nhiên:

- Một số ủng hộ cắt giảm ngay trong kỳ họp tới.

- Một số khác không muốn cắt lãi suất trong năm 2025.

- Fed giữ nguyên lãi suất tại 4.25%–4.50% – kỳ họp thứ 4 liên tiếp.

Thị trường pricing 43bps cắt giảm trong 2025 – thiên về tháng 9 và 12.

Tỷ giá – USD – Thương mại toàn cầu

- DXY: tăng lên 97.8 nhưng giảm 0.8% trong tuần – tệ nhất 1 tháng.

- USD/CNH: quay đầu tăng về 7.15 sau đỉnh 8 tháng.

- Đàm phán thương mại Mỹ–Trung chuẩn bị diễn ra, bao gồm cả vấn đề TikTok.

- Mỹ và EU gần đạt thỏa thuận thuế 15%, mô phỏng hiệp định với Nhật.

- Trump tuyên bố không sa thải Powell sau chuyến thăm Fed.

USD biến động theo thương mại – Fed – chính trị. Kỳ vọng hạ lãi suất vẫn giữ DXY chịu áp lực.

Lợi suất TPCP Mỹ 10 năm – ngày 26/07/2025

- Lợi suất 10Y ổn định quanh 4.4%, sau biến động mạnh đầu tuần.

- Nhà đầu tư chờ đợi quyết định lãi suất của Fed vào tuần tới.

- Fed dự kiến giữ nguyên lãi suất, do cần đánh giá tác động lạm phát từ thuế quan mới.

Phố Wall tiếp tục lập đỉnh – ngày 26/07/2025

- S&P 500 tăng 0.4%, chốt phiên kỷ lục liên tiếp thứ 5 – chuỗi dài nhất >1 năm.

- Nasdaq 100 tăng 0.2%, chạm đỉnh trong phiên.

- Dow Jones tăng 208 điểm (+0.6%) nhờ tâm lý tích cực về thương mại và kết quả lợi nhuận.

- Kỳ vọng đạt thỏa thuận thương mại Mỹ–EU, trước cuộc gặp Trump – Ursula vào Chủ nhật.

- Mỹ đã chốt thỏa thuận thương mại với Nhật, Indonesia, Philippines, Canada vẫn bế tắc.

Financial Market Analyst | Chuyên viên phân tích kinh tế vĩ mô

Nghiên cứu xu hướng kinh tế US| EU| China| Japan & thị trường tài chính.