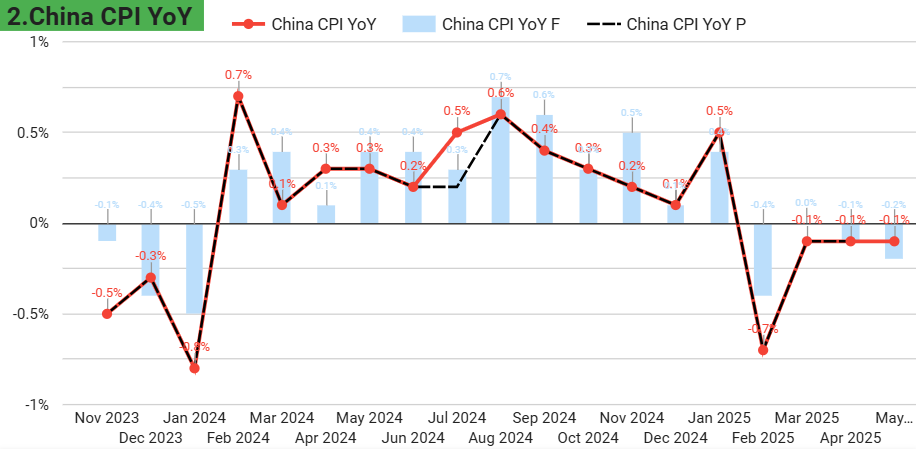

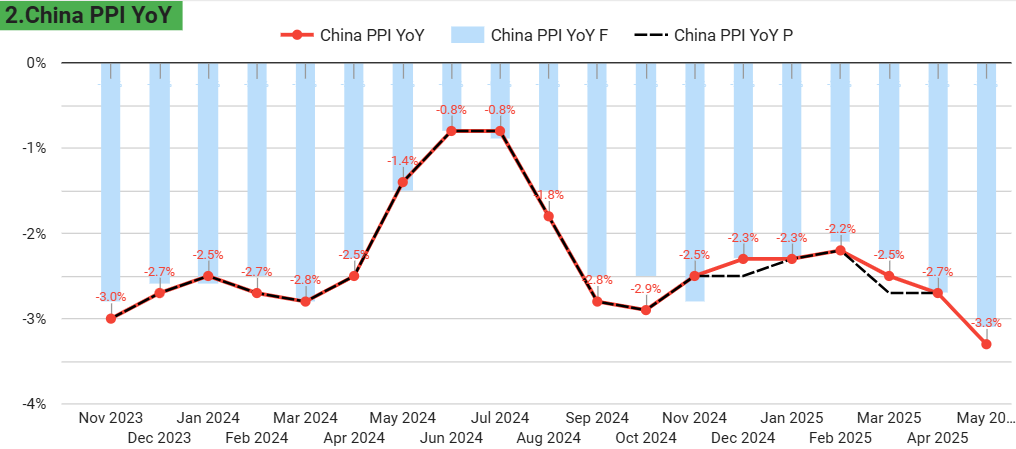

📌 1. Lạm phát Trung Quốc: Rơi vào vùng giảm phát kéo dài 😟

- Tình hình:

🔹 CPI tháng 5 giảm 0.1% YoY – tháng thứ 4 liên tiếp âm, dưới ngưỡng mục tiêu ổn định giá của PBoC.

🔹 PPI giảm 3.3% YoY, đánh dấu tháng thứ 32 trong vùng giảm phát – mức sâu nhất từ 7/2023. - Xu hướng:

🔸 Ngắn hạn: Tiếp tục giảm do cầu nội địa yếu và cạnh tranh giá gay gắt (đặc biệt trong ô tô & bất động sản).

🔸 Dài hạn: Nếu không có thêm kích thích, giảm phát sẽ lan rộng sang các ngành phụ trợ. - Dữ liệu hỗ trợ: CPI lõi tăng nhẹ 0.6%, PPI giảm sâu do chi phí sản xuất & hàng hóa cơ bản lao dốc. 🔻

📌 2. Thị trường lao động: Thiếu lực kéo – phục hồi phân hóa ⚖️

- Tình hình: Không có số liệu mới về tỷ lệ thất nghiệp, nhưng:

🔹 PMI sản xuất cho thấy lao động tiếp tục giảm 📉

🔹 Tiêu dùng tăng trong lễ hội, song chủ yếu mang tính ngắn hạn. - Xu hướng:

🔸 Việc làm khu vực sản xuất chịu áp lực do đơn hàng xuất khẩu yếu.

🔸 Mảng dịch vụ có phục hồi nhẹ theo doanh số bán lẻ. - Nhận định: Thị trường lao động vẫn yếu, chưa thể kéo tiêu dùng lên bền vững.

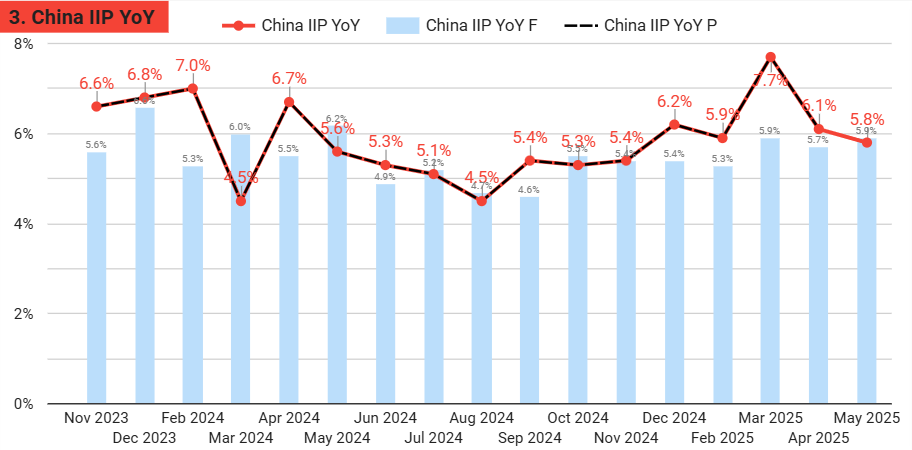

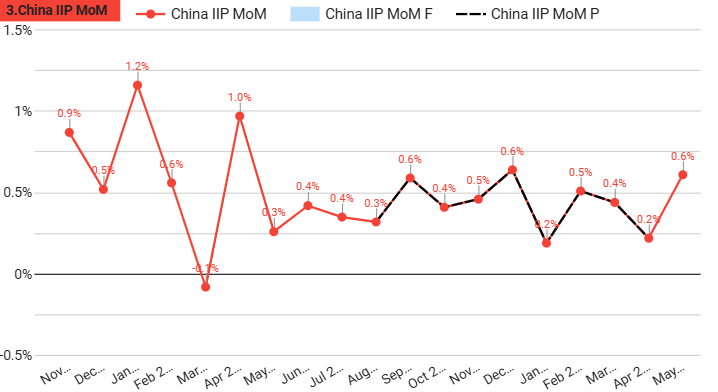

📌 3. Tăng trưởng kinh tế tổng thể: Tăng nhưng chưa vững 📊

- Sản xuất công nghiệp:

🔹 Tăng 5.8% YoY, thấp hơn dự báo và là mức yếu nhất từ 11/2024.

🔹 Mảng chế tạo như ô tô, điện tử tăng mạnh, nhưng chịu áp lực từ thuế quan Mỹ. - Bán lẻ nội địa:

🔹 Tăng vọt 6.4% YoY nhờ kích thích & chi tiêu dịp lễ hội 📈

🔹 Doanh số hàng điện tử tăng +53%, vàng bạc +21.8%, thực phẩm +14.6%. - Đầu tư tài sản cố định (FAI):

🔹 Tăng 3.7% YoY, hụt kỳ vọng. Bất động sản giảm mạnh -10.7% là điểm nghẽn chính.

🔸 FAI phi bất động sản tăng +7.7% 👉 tạo lực đỡ trung hạn. - Bất động sản:

🔻 Giá nhà mới giảm tháng thứ 23 liên tiếp (-3.5% YoY), đặc biệt tại Bắc Kinh, Thâm Quyến, Quảng Châu.

👉 Đánh giá: Kinh tế đang phục hồi nhẹ và phân hóa, nhưng địa ốc và thương mại vẫn là điểm nghẽn chính. 🧱

📌 4. Chính sách tiền tệ – Trái phiếu – Lãi suất: Nới lỏng tiếp diễn 🕊️

- Tình hình:

🔹 PBoC đã hạ lãi suất chính sách 10bps, giảm RRR 50bps từ tháng 5.

🔹 Sắp tới có thể tiếp tục hạ RRR thêm, theo gợi ý từ báo chí nhà nước (China Securities Journal). - Lợi suất trái phiếu:

🔸 10Y duy trì quanh 1.7%, phản ánh kỳ vọng nới lỏng tiếp tục.

🔸 PBoC tạm ngưng mua trái phiếu từ tháng 1 để ổn định CNY, nhưng có thể đảo chiều cuối năm.

👉 Xu hướng: Chính sách tiền tệ tiếp tục hỗ trợ tăng trưởng, đặc biệt nếu đàm phán Mỹ-Trung tiếp tục bấp bênh. 🔧

📌 5. Tỷ giá – USD Index (DXY): CNY vẫn áp lực giảm, USD biến động ⚖️

- CNY:

🔹 Giao dịch gần 7.18/USD, cho thấy sức ép lớn từ xuất khẩu yếu và dòng vốn chậm lại.

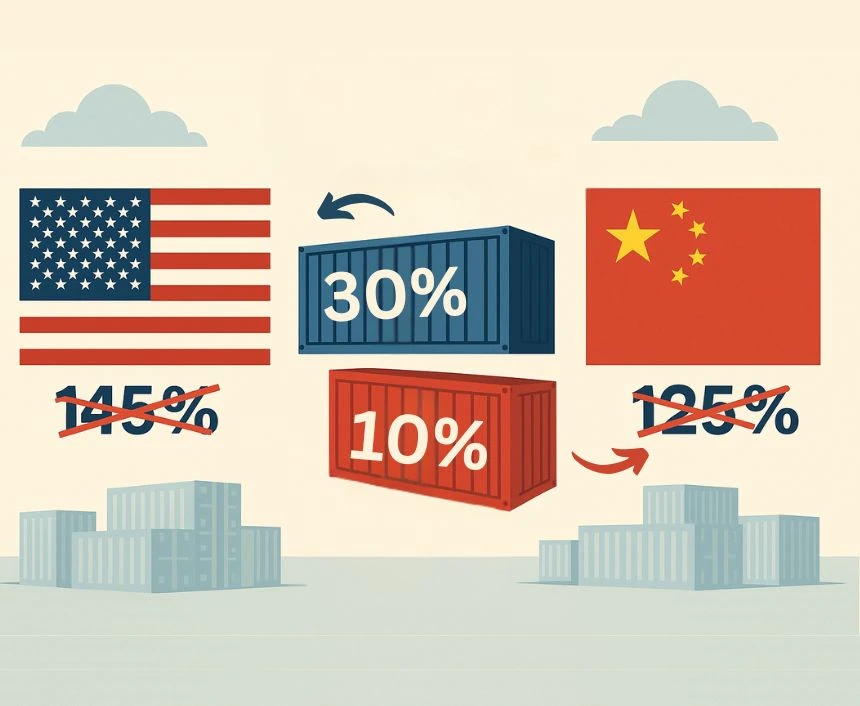

🔹 Trump tăng thuế 145% với hàng TQ trong tháng 5 → rủi ro tỷ giá lớn hơn. - USD Index (DXY):

🔸 USD không còn quá mạnh do bất ổn nội bộ, nhưng vẫn chiếm ưu thế khi rủi ro thương mại tái bùng phát.

👉 Đánh giá: CNY yếu tiếp tục gây áp lực lên nhập khẩu và dòng vốn rút khỏi tài sản nội địa 🔻

📌 6. Thị trường chứng khoán: Sideway yếu, thiếu động lực rõ ràng 🧩

- Tình hình:

🔹 Chứng khoán Trung Quốc chưa có đột phá. Tâm lý thận trọng trước đàm phán Mỹ–Trung vòng 2.

🔹 Dòng tiền luân chuyển ngắn hạn, tập trung vào nhóm thiết bị, năng lượng, điện tử. - Xu hướng:

🔸 Không có thông tin hỗ trợ rõ ràng → thị trường sideway yếu, rủi ro giảm nếu CPI tiếp tục âm. - Mối liên hệ vĩ mô:

🔻 Lạm phát âm, bất động sản suy yếu, và CNY mất giá đều là rào cản tăng trưởng bền vững của TTCK.

📌 KẾT LUẬN: Kinh tế Trung Quốc có phục hồi nhẹ, nhưng rủi ro vẫn áp đảo trong ngắn hạn 🚩

💡 Kinh tế Trung Quốc tháng 5–6/2025 cho thấy tín hiệu cải thiện ở tiêu dùng & sản xuất công nghiệp, nhưng giảm phát, địa ốc yếu, và rủi ro thương mại đang kìm hãm đà phục hồi.

➡️ Chính sách nới lỏng sẽ còn tiếp diễn, nhưng cần hiệu quả thực tế hơn để giữ đà phục hồi bền vững.

#️⃣ Hashtags đề xuất

#macroeconomy #financialinsights #chinadata #marketanalysis #investmentstrategy #commodityupdate #centralbankwatch #chinaeconomy #retailsales #ppi #cpi #realestate